Flat-Tax mit Grundeinkommen

oder

Zwischen Flat-Tax und Kommunismus

oder

Gegen die Benachteiligung von Gruppen mit asymmetrischem Einkommen

Als wichtige Komponente in der Diskussion über Mittelstand- und Familienförderung sehe ich die Einkommenssteuer. Ich werde daher hier versuchen, mein bereits einmal vorgestelltes System etwas einfacher und greifbarer zu erklären:

Lineare Einkommenssteuer mit Grundeinkommen

Das System gestaltet sich wie folgt:

- Steuerpflichtig ist jede Person (auch Kinder).

- Jede Person wird individuell behandelt.

- Jede Person versteuert Einkommen zu einem fixen Prozentsatz (wie zum Beispiel bei der MWSt.).

- Jede Person erhält ein (steuerfreies) Grundeinkommen.

Zahlenbeispiele:

Annahmen:

- Durchschnittliches Jahreseinkommen pro Person 50’000 CHF

- Durchschnittlich benötigte Einkommenssteuer pro Person 8’000 CHF

In einem realen Beispiel lassen sich diese Zahlen vorgängig anhand des Volkseinkommens und der benötigten Steuereinnahmen berechnen.

| Umverteilung |

Steuersatz ( ) ) |

Grundeinkommen ( ) (pro Jahr) ) (pro Jahr) |

| Schwach |

20% |

2’000 CHF |

| Mittel |

24% |

4’000 CHF |

| Stark |

32% |

8’000 CHF |

In diesem Beispiel ist die Mathematik (auf Grund der einfachen Zahlen die aber durchaus realistisch sind) sehr einfach: 16% Einkommensteuer sind nötig für den Staat, die zusätzlichen Prozente sind nötig für das Grundeinkommen und zwar 2% für jede zusätzlichen 1’000 CHF.

Tabelle mit Steuern für verschiedene Einkommen

Argumente

Das Problem mit der Nichtlinearität

Menschen bilden Einkommensgemeinschaften: Familien, WGs, Partnerschaften. Alle Mitglieder der Gemeinschaft beziehen ihre Mittel aus einem gemeinsamen Topf. Gespeist wird dieser durch eines oder mehrere Mitglieder. Wie viel Einkommen ein jedes Mitglied der Gemeinschaft zur Verfügung hat hängt also davon ab, wie viel in den Topf fliesst und wie viele Mitglieder in der Gemeinschaft sind.

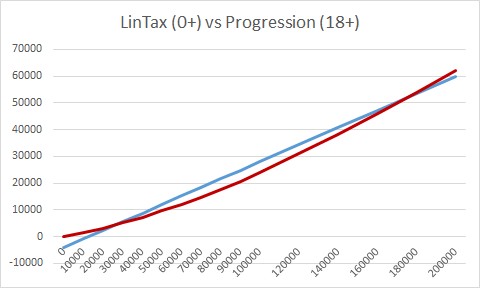

Die Idee der Progression ist die, dass Leute mit einem hohen finanziellen Mitteln nicht nur proportional mehr zu Ihrem Einkommen versteuern, sondern der Umverteilung willen deutlich mehr. Dieser Grundidee ist nichts entgegen zuhalten und wird auch von der LinTax getragen.

Das Problem ist der Weg zum Ziel:

Bei Einzelpersonen funktioniert der Ansatz mit einem progressiven Steuersatz, bei Einkommensgemeinschaften nicht: Es spielt dann eine grosse Rolle, über wie viele Mitglieder das Einkommen in die Gemeinschaftskasse strömt. Wir vergleichen zwei Gemeinschaften die beide über die gleichen finanziellen Mittel verfügen. ( und somit nach der Grundidee gleich viel Steuern bezahlen sollten.) Am wenigsten Steuern bezahlt eine Gemeinschaft, wo alle gleich viel verdienen (alle tiefer Steuersatz), am Meisten die, wo nur eine Person verdient (1 x hoher Steuersatz).

Bei einem fixen Steuersatz (LinTax) spielt es keine Rolle, wie das Geld in den Gemeinschaftstopf fliesst. Es wird immer zum gleichen Satz versteuert.

Das Problem mit der Motivation

Der zweite Nachteil eines progressiven Steuersatzes ist, dass die „Steigung“ des Steuersatzes an gewissen Stellen sehr steil ist. Die Folge ist, dass sich zusätzliches Arbeiten nur gering lohnt da der Grossteil der Mehreinnahmen dem nun höheren Steuersatz zum Opfer fällt. Auch hier schafft die LinTax Abhilfe, da jeder zusätzlich verdiente Franken zum gleichen Satz versteuert wird.

Gerechtigkeit

Nun fragt man sich, ob denn eine solche Steuer nicht einfach ein Geschenk an Reiche ist und Arme viel zu stark belastet würden. Dem wäre so, wenn nicht gleichzeitig ein Grundeinkommen eingeführt wird.

Durch fixen Steuersatz und Grundeinkommen lässt sich die Umverteilung beliebig stark gestalten.

Weitere Vorteile

Nebst dem Beseitigen von gravierenden Problemen der Nichtlinearitäten bringt ein Linearer Steuer weitere Vorteile. Durch deren Einfachheit sinkt der Verwaltungsaufwand und die Akzeptanz wird gestärkt.

Progression ist gut und Linearität böse

Dieser Irrtum wird von Politikern von Links bis Rechts getragen. Damit tun sie aber nur ihr Nichtwissen im Bereich der Regelungstechnik kund. Wie oben gezeigt hat ein linearer Steuersatz keinen aber auch gar keinen Einfluss wie viel Geld von Oben nach unten Umverteilt wird.

Abgrenzung von der Flat Tax

Die Idee der LinTax entspringt aus der Flat Tax. Trotzdem hat sie Unterschiede:

- Jeder bezahlt Steuern und erhält ein Grundeinkommen (auch Kinder).

- Das Grundeinkommen:

Eine Flat Tax kennt meist einen fixen Abzug. Ist es ein fixer Abzug im herkömmlichen Sinne ist dies ein starkes verzerren der Linearität. Tiefe Einkommen werden benachteiligt da sie nicht gar nichts abziehen können. Die manchmal vorgeschlagene Lösung ist ein Abzug, der falls negativ, ausbezahlt wird. Dies ist aber nichts anderes als ein Grundeinkommen, nur das zweites System (LinTax) deutlich einfacher zu verstehen ist.

Flat Tax mit Negativabzug vs. LinTax

![Rendered by QuickLaTeX.com \[Steuer = \alpha \cdot ( Einkommen - \beta) = \alpha \cdot Einkommen - \beta_2\]](https://www.simon-christen.ch/wp/simon/wp-content/ql-cache/quicklatex.com-4e19da11fbfb99b95a09de69d4517fe3_l3.png)

Mathematische Betrachtung

![Rendered by QuickLaTeX.com \[Steuer = \alpha (Einkommen ) \cdot Einkommen \]](https://www.simon-christen.ch/wp/simon/wp-content/ql-cache/quicklatex.com-3eaafd886899ccaf5dc5186a3d0dab88_l3.png)

![Rendered by QuickLaTeX.com \[Steuer = \alpha \cdot Einkommen - \beta_2\]](https://www.simon-christen.ch/wp/simon/wp-content/ql-cache/quicklatex.com-1bbe343a11971e0905f1117bc4fb5a4a_l3.png)

Gewinner und Verlierer

Vorteile/Die Gewinner:

- Weniger Schlupflöcher da einfacher – jeder verdienter Franken wird egal von wem zum gleichen Steuersatz versteuert.

- Kinder profitieren am meisten, da jede Person (auch unter 18) Steuern bezahlt aber auch ein Grundeinkommen erhält.

- Soziale Gemeinschaften (Familie,Wohngemeinschaft, was auch immer) werden gefördert, da bilden von “Geldgemeinschaften“ bilden nicht durch Progression bestraft wird.

- Wohlstand steigt, da durchschnittlich weniger Arbeitsstunden mit Steuererhebung und Optimierung verbraten werden (da System einfacher).

- Es gibt mehr Anreize zum Arbeiten, da jeder zusätzlich verdiente Franken zum gleichen Steuersatz versteuert wird (viel-arbeiten wird nicht bestraft).

- Das System selbst sagt noch nichts darüber aus, wie viel umverteilt wird. Es beinhaltet alle Möglichkeiten zwischen 100% Steuer mit gleichem Einkommen für alle (totale Umverteilung) und 0% Steuer mit gleichem Steuerbetrag für alle (keine Umverteilung).

Die Verlierer:

- Gut verdienende Einzelpersonen

- Steueroptimierer (können weniger optimieren)

- Steuerberater (müssen sich einen neun Job suchen, es gibt in anderen Branchen noch viel zu beraten ;-))

FAQ – Häufig gestellte Fragen

- Wie sieht es mit der Kantons/Gemeindeautonomität aus?

Bund, Kantone und Gemeinden können auch mit der LinTax individuelle Ansätze verwenden.

- Das wäre ein gigantisches Steuergeschenk für alle mit 7- oder mehrstelligem Einkommen…Aber am unteren Ende der Skala sicherlich ein überlegenswertes Konzept.

Dies ist der Gedanke, der tief im Bewusstsein der Menschen verankert ist. Doch wie oben schon beschrieben: Die LinTax macht keine Aussage über die Höhe der Steuern für hohe Einkommen. Gegeben das Volkseinkommen und die benötigten Steuereinnahmen seitens des Staates bleiben die Parameter Steuersatz und Grundeinkommen wovon einer davon frei wählbar ist. Erhöht man das Grundeinkommen, muss auch der Steuersatz steigen (Schätzungsweise um 2% pro 1’000 CHF Grundeinkommen pro Jahr). Die beiden Extrempunkte bildet a) die Flat-Tax mit fixen Steuersatz (Volkseinkommen/Benötigte Steuereinnahmen) und keinem Grundeinkommen und b) “Kommunismus“ mit 100% Steuer und einem maximalen Grundeinkommen ((Volkseinkommen-Benötigte Steuergelder)/(Anzahl Einwohner)).

So gesehen ist diese Befürchtungen bei einer Flat-Tax berechtigt – doch gerade darum existiert bei der LinTax Parameter zwei: das Grundeinkommen.

Richtig ist, dass das Ziel der LinTax nicht primär die oberen Einkommen (>200’000 pro Person) sind. Es existiert die Hoffnung, dass durch das einhergehende Minimieren der tausend Abzüge (von denen primär die oberen Einkommen profitieren) dazu führen, dass sie zumindest etwas versteuern. Dazu kommt, dass wie oben beschrieben, das Leisten von zusätzlicher Arbeit nicht mit hohen Steuern unattraktiv gemacht werden sollte.

Das Primärziel der LinTax ist es, dem durch das heutige Steuersystem stark bevorzugten Leben als Einzelperson entgegenzuwirken und das Leben in Gruppen mit asymmetrischen Einkommen zumindest auf dieselbe Stufe zu stellen.

Umverteilung im Sinne der Lintax heisst: Man berechne das durchschnittliche Einkommen pro Einwohner (bsp 50’000 CHF) und jeder, der mehr verdient, hilft umverteilen. Es geht nicht darum, dass nur ein paar wenige Reiche für das Wohl aller sorgen müssen sondern darum, dass auch jede Person, die > 50 000 CHF für sich alleine zur Verfügung hat, mittragen hilft.

Doch dies ist wohl die schwierigste Aufgabe der LinTax: Der Bevölkerung klar zu machen, dass eine Einzelperson mit einem Einkommen > 50’000 zu den Gebern und eine Dreiergruppe mit einem Einkommen von < 150000 zu den Nehmern der Umverteilung gehören sollten.

- Ich frage mich immer, wer dann alles so ein Grundeinkommen erhält. Alle Schweizer? Alle die in der Schweiz wohnen? Für mich eine der grössten Fragen betreffend Umsetzung.

Dies ist eine von zwei wichtigen Fragen: Was ist Einkommen und wer ist Teil des Systems. Dies sind Fragen, wo ein einfaches mathematische Modelle versagt und Paragraphen-Schlachten nötig sind. Da dies aber Probleme sind, die auch im bisherigen System auftauchen, sehe ich es nicht als Nachteil an, dass LinTax sie nicht löst..

- Ich bin ziemlich Fan von der Idee LinTax, heute gibt es zu viele unübersichtliche Anreize im Steuer- und Sozialsystem. Ich frage mich bloss, ob es nicht Schlupflöcher schafft, wenn das System zu einfach ist, z.B. für selbständig Erwerbende.Die Frage ist auch ob die Höhe des Grundeinkommens nicht vom Alter abhängen müsste. Du gehst ja nicht unbedingt von einem existenzsichernden Grundeinkommen aus und ich denke, bis zu einigen tausend Franken pro Jahr könnte man es gut für alle gleich ansetzen. Nähert man sich aber an ein Existenzminimum an, muss für Kinder weniger bezahlt werden, sonst werden Familien zu stark bevorteilt.

… todo

Zentrales Planen wird nur angewandt soweit als nötig. Viele Aufgaben obliegen lokalen Verwaltungen.

Zentrales Planen wird nur angewandt soweit als nötig. Viele Aufgaben obliegen lokalen Verwaltungen.Ist Grundlage der Berufsbildung.

Verschuldung ist tabu, auch werden Kreditkarten gemieden.

Verschuldung ist tabu, auch werden Kreditkarten gemieden. Es gilt als unanständig, Tiefstlöhne zu bezahlen. Obwohl kein Mindestlohn existiert, werden sehr selten Löhne bezahlt, die weniger als 50% des Medienlohnes sind. Dies hilft der Gesellschaft mehr als manches Sozialsystem.

Es gilt als unanständig, Tiefstlöhne zu bezahlen. Obwohl kein Mindestlohn existiert, werden sehr selten Löhne bezahlt, die weniger als 50% des Medienlohnes sind. Dies hilft der Gesellschaft mehr als manches Sozialsystem. Die Schweiz hat nicht Weltgeschichte geschrieben, ja eher fühlt sich sich Minderwertig. Wenn Sie irgendwo Rekordträger sind, dann in Demokratie und Gewaltlosigkeit.

Die Schweiz hat nicht Weltgeschichte geschrieben, ja eher fühlt sich sich Minderwertig. Wenn Sie irgendwo Rekordträger sind, dann in Demokratie und Gewaltlosigkeit. Sind überall. Nicht um sonst heisst es Eidgenossenschaft.

Sind überall. Nicht um sonst heisst es Eidgenossenschaft. Soviel die Schweizer Individualismus lieben – Was die Mehrheit beschlossen hat, wird akzeptiert.

Soviel die Schweizer Individualismus lieben – Was die Mehrheit beschlossen hat, wird akzeptiert.